Mô hình con dơi được đánh giá có tính ứng dụng rộng rãi đối với mọi loại tài sản trên nhiều khung thời gian khác nhau. Cho nên được sử dụng nhiều nhất trong nhóm mô hình giá Harmonic. Để giúp mọi người hiểu rõ mô hình con dơi là gì, sau đây Langtufx sẽ cung cấp những thông tin chi tiết về bat pattern, đặc điểm nhận dạng và cách giao dịch.

Mô hình con dơi là gì?

Mô hình con dơi (Bat Pattern) là một dạng mô hình giá Harmonic được phát triển bởi Scott Carney. Ông đã đưa ra các thông tin lý luận về mô hình này vào năm 2001 trong cuốn sách “Harmonic Trading”.

Bản chất mô hình giá con dơi được phân tích từ Gartley nguyên thủy. Mô hình giá này cũng giống với Gartley, đặc biệt là điểm D không vượt quá điểm X. Khi xuất hiện mô hình Bat Pattern cho thấy sự tiếp diễn của xu hướng ban đầu.

Chiến lược giao dịch với mô hình con dơi có thể áp dụng trong mọi khung thời gian. Tuy nhiên, theo các trader chuyên nghiệp thì mô hình này rất ít khi xuất hiện ở những khung thời gian nhỏ. Do đó, trader cần lựa chọn thời gian phân tích hợp lý.

Đặc điểm nhận dạng Bat Pattern

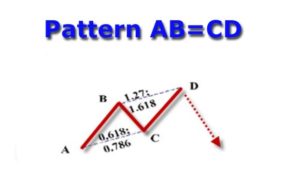

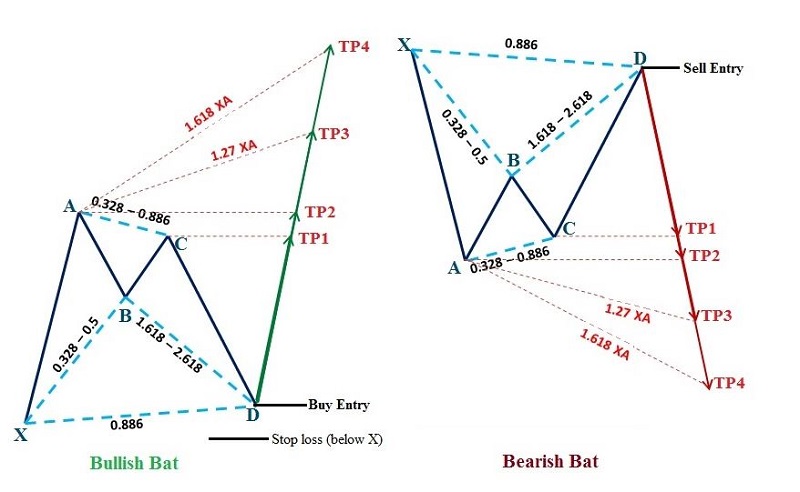

Bat Pattern được cấu tạo từ điểm là X, A, B, C, D. Các điểm này khi nối với nhau sẽ tạo nên 4 đợt sóng lần lượt là XA, AB, BC, CD. Trong đó:

- AB và CD sẽ có hướng chuyển động cùng chiều nhau.

- XA và BC cùng chiều nhau và di chuyển ngược hướng với AB, CD.

Các nhà đầu tư có thể dựa theo chiều chuyển động của XA và BC để xác định hướng đi của thị trường khi mô hình kết thúc.

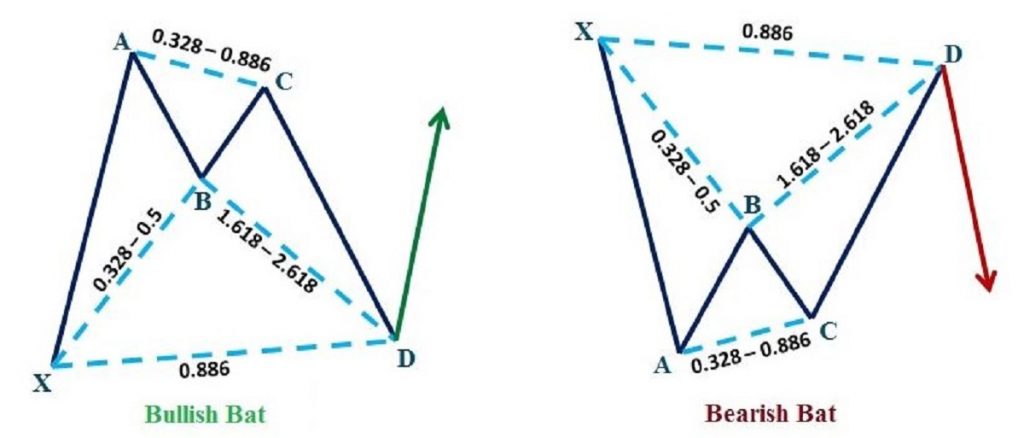

Tương tự như các mọi mô hình giá khác, Bat Pattern cũng có hai dạng khác nhau là mô hình con dơi tăng giá (Bullish Bat) và mô hình con dơi giảm giá (Bearish Bat). Cách nhận diện từng mô hình này như sau:

– Đặc điểm nhận dạng của mô hình Bullish Bat

- Cạnh XA theo chiều hướng tăng từ X đến A

- Cạnh AB theo chiều hướng giảm từ A về B

- Cạnh BC tạo sóng tăng hướng từ B đến C tuy nhiên điểm C thấp hơn A

- Cạnh CD sẽ có chiều hướng giảm từ C đến D đồng thời điểm D không thấp hơn X.

- Sau khi thỏa mãn các điều kiện trên và đáp ứng đủ các quy tắc về tỷ lệ Fibonacci, nhà đầu tư có thể thực hiện lệnh Buy tại điểm D.

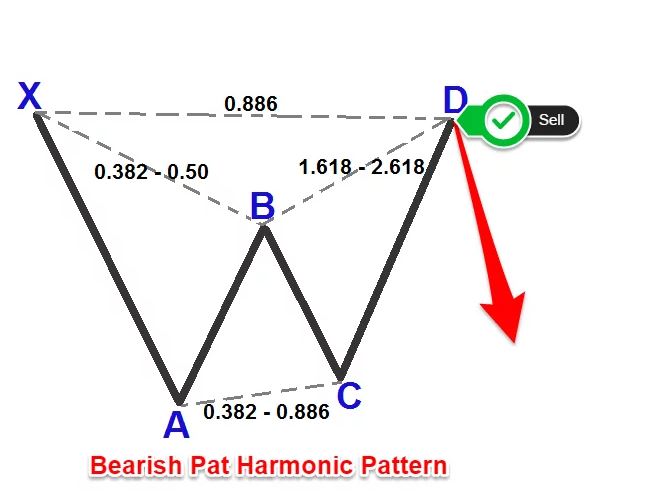

– Đặc điểm nhận dạng của mô hình Bearish Bat

- Cạnh XA giảm theo chiều từ X đến A.

- Cạnh AB tạo sóng tăng giá từ A đến B

- Cạnh BC tạo sóng giảm từ B đến C nhưng điểm C không thấp hơn A,

- Cạnh CD tạo sóng tăng từ C đến D nhưng điểm D không được cao hơn điểm X.

- Nếu đã thỏa mãn các điều kiện trên và đạt tiêu chuẩn tỷ lệ Fibonacci, nhà đầu tư có thể tiến hành đặt lệnh Sell tại điểm D.

Tỷ lệ Fibonacci trong mô hình con dơi

Với tất cả các mô hình giá của Harmonic đều phải tuân thủ theo nguyên tắc tỷ lệ Fibonacci. Đối với mẫu hình giao dịch con dơi các nhà đầu tư cần ghi nhớ quy tắc sau:

- Đoạn XA không có quy tắc cụ thể dù đang trong giai đoạn tăng giá hay giảm giá.

- Đoạn AB sẽ là điều chỉnh của XA về mức thoái lui từ 0.382 đến 0.5

- BC là điều chỉnh của AB về có mức thoái lui từ 0.382 đến 0.886

- CD là đoạn mở rộng của AB sẽ tuân thủ mức Fibonacci từ 1.618 đến 2.618.

- Khi XA điều chỉnh về CD sẽ có mức thoái lui về 0.886.

Thông thường trong Bat pattern các nhà đầu tư sẽ thấy đoạn AB nông hơn mô hình gốc Gartley. Nguyên nhân vì đoạn AB của Bat Pattern chỉ được thoái lui so với XA bằng 0.5, còn mô hình gốc có thể điều chỉnh đến 0.618.

Mô hình được coi là hợp lệ khi D thoái lui về tỷ lệ 0.886 so với XA hoặc mở rộng từ 1.618 đến 2.618 so với AB . Nếu không phải là con số chính xác cũng cần xác định được giá trị xấp xỉ và chênh lệch không đáng kể.

Cách giao dịch với mô hình con dơi

Sau khi nắm được đặc điểm mô hình và nguyên tắc Fibonacci áp dụng cho mô hình con dơi, nhà đầu tư có thể xây dựng cho mình chiến lược phù hợp. Cách giao dịch phổ biến mà các nhà đầu tư thường áp dụng như sau:

Bước 1: Xác định mô hình

Mô hình Bat Pattern sẽ được tạo từ 5 điểm X, A, B, C, D. Tùy thuộc vào biến động môi trường giá sẽ tạo nên hình W hoặc M. Ngoài ra, nhà đầu tư cần lưu ý các điểm sau:

- Điểm D của mô hình sẽ cao hơn điểm X và điểm A sẽ cao hơn điểm C khi ở trạng thái Bullish Bat.

- Điểm X cao hơn điểm D và điểm C sẽ cao hơn điểm A khi mô hình ở trạng thái Bearish Bat.

Lúc này hình thái giá xuất hiện có thể là mô hình gốc Gartley hoặc mô hình con dơi. Chúng ta có thể nhìn nếu B nông và ở nửa trên so với XA, khả năng cao đang xuất hiện mô hình con dơi. Để xác định chính xác, nhà đầu tư có thể tiến hành đo lường các tỷ lệ Fibonacci.

Bước 2: Đo lường tỷ lệ Fibonacci

Fibonacci là công cụ không thể thiếu khi giao dịch với mô hình giá. Theo đó, bạn cần đo các thông số theo tỷ lệ Fibonacci ở trên. Dựa vào các thông số này nhà đầu tư sẽ biết được đây có phải là mô hình con dơi hay không để vào lệnh.

Bước 3: Thực hiện giao dịch

Nếu tỷ lệ Fibonacci và hình thái giá hợp lệ thì nhà đầu tư có thể bắt đầu giao dịch. Cụ thể như sau:

+ Vào lệnh

Điểm vào lệnh tốt nhất là tại điểm D khi mô hình con dơi đã hoàn thành.

- Đối với mô hình Bullish Bat, ngay khi xuất hiện điểm D nhà đầu tư tiến hành đặt lệnh Buy.

- Ngược lại nếu là Bearish Bat tại điểm D nhà đầu tư có thể cân nhắc đặt lệnh Sell.

Để tín hiệu đạt độ tin cậy cao hơn, sau khi D xuất hiện, nhà đầu tư có thể chờ đợi sự xuất hiện của mô hình nến đảo chiều. Lệnh sẽ được đặt tại điểm mô hình nến đảo chiều xuất hiện.

+ Chốt lời – Cắt lỗ

Điểm cắt lỗ phù hợp nhất là trên điểm X khi mô hình ở trạng thái

- Đối với Bearish Bat điểm cắt lỗ phù hợp nhất là trên điểm X.

- Đối với mô hình Bullish Bat nhà đầu tư nên đặt cắt lỗ dưới điểm X.

Điểm chốt lời sẽ linh hoạt hơn tùy theo kỳ vọng của nhà đầu tư. Theo đó:

- Đặt tại C và thu về mức lợi nhuận thấp nhưng an toàn

- Tại A để tìm kiếm lợi nhuận tiếp theo.

- Nếu nhà đầu tư đặt mục tiêu cao hơn nữa có thể đặt tại điểm E tương ứng với mức mở rộng là 1.27 hoặc 1.618 so với XA.

Ngoài ra, nếu muốn an toàn hơn thì nhà đầu tư có thể kết hợp chốt lời từng phần kết hợp với lệnh trailing stop.

Kết luận

Trên đây là toàn bộ nội dung và cách thức giao dịch của mô hình con dơi. Tuy nhiên để nhận diện chính xác mô hình nhà đầu tư cần có nhiều thời gian tìm kiếm thông tin và thực hành nhiều hơn. Chúc các nhà đầu tư có thể tìm kiếm lợi nhuận tốt hơn!